Previsões de fraudes e golpes e como combatê-los é a primeira postagem de uma série especial de cinco partes destinada a ajudar bancos, adquirentes e comerciantes a navegar pelo risco durante a crise da COVID-19 (coronavírus). Para mais informações sobre como combater fraudes durante a pandemia, confira Como impedir que os fraudadores explorem o coronavírus

Bem-vindo a Tempos “In”. “Imprecedentes”, incertos, instáveis. Enquanto a pandemia do coronavírus causa estragos nas economias globais, devastando nações e perturbando vidas privadas, nos encontramos numa realidade desconhecida.

Embora toda essa “in-dade” nos deixe desfeitos, há coisas que podemos fazer para nos preparar para os meses difíceis que virão e para permanecer no caminho da recuperação que certamente virá, embora não tão rapidamente quanto gostaríamos.

É crucial que bancos, comerciantes e adquirentes se preparem para o aumento esperado em golpes de fraude do coronavírus.

Por que os golpes de fraude do coronavírus aumentarão

- Praticar o distanciamento social altera drasticamente a vida diária, mas não para os fraudadores, que geralmente trabalham em casa sozinhos. Para eles, é um negócio como de costume.

- Ansiedade, medo e a interrupção das rotinas diárias distraem compreensivelmente os consumidores. Quando você está preocupado com necessidades básicas e achando difícil encontrar papel higiênico ou farinha, você não está prestando atenção à fraude. Pequenas cobranças fraudulentas, que normalmente seriam notadas imediatamente, podem levar semanas ou meses para serem descobertas.

- Os fraudadores exploram os medos dos consumidores, especialmente relacionados com a escassez. Eles oferecem preços impossivelmente baixos ou o estoque completo de itens difíceis de encontrar. O consumidor pensa que encontrou uma ótima oferta, mas o que aconteceu na verdade é que o fraudador acessou suas informações de conta pessoal.

- As organizações demitem funcionários e simplesmente não há analistas de fraude suficientes. Equipes menores sugerem que cada analista deve revisar mais alertas, frequentemente utilizando aprovações em massa; o risco do erro humano aumenta.

- Quando as equipes de fraude trabalham a partir de casa, elas perdem o contato umas com as outras. Normalmente, há muita comunicação numa equipe de fraude. “Tenha cuidado com este código postal. Cuidado com aquele BIN.” Essas conversas acontecem durante todo o dia. Trabalhar de forma isolada significa que essas conversas não estão acontecendo.

Esperamos que os ataques de fraude aumentem, ao mesmo tempo que as transações legítimas diminuam em todos os setores, exceto em mercearias e álcool. Já vemos uma queda acentuada nas transações, especialmente aquelas relacionadas a viagens, cabeleireiros e barbeiros, restaurantes, indústrias de serviço e hospitalidade. Quando a fraude aumenta e as transações diminuem, o impacto da fraude inevitavelmente aumenta. Para ajudar a combater o aumento das perdas por fraudes, as organizações devem antecipar os tipos de esquemas que os fraudadores usarão para evitá-los.

Aqui estão cinco tendências que esperamos ver nos próximos meses e dicas para ajudar a preveni-las:

Fraude de aquisição de conta

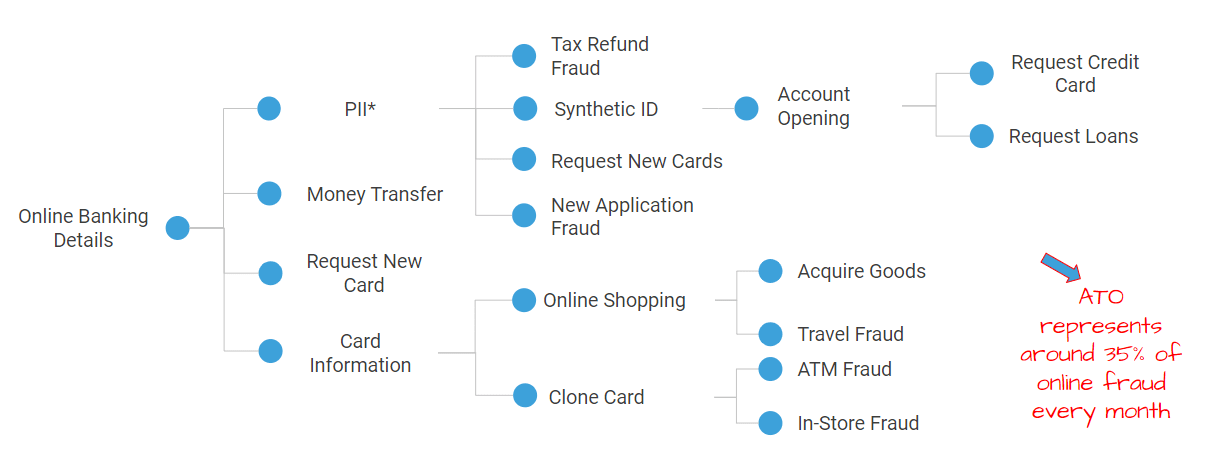

A aquisição de conta (ATO) é um ato de obter acesso à conta online de uma pessoa. Pode envolver qualquer tipo de conta online, incluindo mídias sociais, mas geralmente se concentra em contas das quais os criminosos podem roubar dinheiro. Por exemplo, um hacker acessaria a conta bancária online da vítima e transferiria esses fundos para sua própria conta.

A fraude de aquisição de conta quase dobrou de 380.000 vítimas em 2017 para 680.000 vítimas em 2018.

Esperamos que a fraude de ATO aumente exponencialmente e se torne uma das principais formas de fraude. Mas o ATO não vive em um vácuo. Quando o ATO aumenta, outros tipos de fraude também aumentam.

Pense no ATO como outro vírus com o qual temos que lidar. Ele se anexa a várias formas de fraude e se replica.

Como os bancos e comerciantes podem prevenir a fraude de aquisição de conta?

- Disparar a regra se o número de transações feitas por um cliente em particular for maior do número médio diário de transações feitas no passado.

- Emitir um alerta se um remetente desconhecido fizer uma ou mais transações bancárias.

- Comparar regularmente o número de logins de um período com o número de logins das últimas 48 horas.

Fraude de emprego

A Oxford Economics projeta que 20 milhões de americanos perderão seus empregos nas próximas semanas, e a Goldman Sachs prevê que o PIB dos Estados Unidos encolherá 34% em três meses. Infelizmente, os números não parecem melhores do outro lado do oceano. A City A.M. relata que a taxa de desemprego no Reino Unido dobrará, chegando a 8% em abril, permanecerá nesse número alto até junho e, em seguida, aumentará 0,5% por mês no trimestre seguinte. A maioria dessas perdas de emprego virá dos setores de varejo, restaurante e hotelaria.

Esses números são chocantes e mais do que um pouco angustiantes, e os fraudadores estão bem cientes disso. Eles vão explorar o medo e a desesperação. Nesse ambiente, um tipo específico de fraude em que os clientes devem ser instruídos são as fraudes de emprego. Nesse cenário, os fraudadores enviam dinheiro para seus novos “funcionários” e pedem que o funcionário envie o dinheiro para outra pessoa, muitas vezes via cartão-presente ou transferência. Se o fraudador enviar o dinheiro ao funcionário por cheque, não é surpresa que o cheque geralmente seja devolvido. Se o fraudador solicitar que o funcionário forneça as informações de sua conta bancária, você pode imaginar o que acontece em seguida.

Como os bancos e comerciantes podem educar os clientes sobre fraudes de emprego e de mula de dinheiro?

- Enviar comunicações aos clientes, informando-os sobre esses esquemas.

- Avisar aos clientes para recusar trabalhos que pedem que transfiram dinheiro ou forneçam informações bancárias.

Phishing, pharming, vishing e smishing

Os golpes de phishing, pharming, vishing e smishing são golpes baseados em e-mails, sites, telefonemas e mensagens de texto, respectivamente.

Independentemente da tecnologia usada, a premissa básica é a mesma. Um golpista engana suas vítimas, fazendo-as pensar que ele é uma fonte legítima, usando o logotipo, frases e tom de voz de uma empesa estabelecida. A vítima, então, sem saber, fornece acesso às suas contas.

Phishing

E-mails de phishing enganam as vítimas a compartilhar senhas, nomes de usuário, detalhes de conta e outras informações sensíveis.

Pharming

Os golpes de pharming instalam códigos maliciosos em um computador, que redirecionam os usuários para sites fraudulentos sem seu conhecimento. O usuário pensa que está comprando em um site de comerciante conhecido porque parece o site legítimo do comerciante. Os golpes de pharming evoluíram para incluir aplicativos falsos em sites legítimos de carregamento como Apple Store e Google Play.

Vishing

Os atacadores de vishing ligam para as vítimas na tentativa de fazê-las compartilhar informações pessoais, como um número de cartão de segurança social ou um número de seguro nacional. À medida que os países emitem cheque de estímulo e estendem benefícios de desemprego, esperamos um aumento acentuado nos ataques de vishing.

Smishing

Os golpistas enviam links por meio de mensagens de texto. Quando as vítimas clicam no link, são redirecionadas sem saber para um site de pharming, que muitas vezes se assemelham ao site do banco ou de um órgão governamental.

Como os bancos o os comerciantes podem prevenir fraudes de phishing, pharming, vishing, e smishing?

- Lembrar os clientes sobre práticas seguras na internet e por telefone.

- Implementar uma regra predefinida para capturar padrões do usuário associados a esses cenários de fraude, tais como emitir um alerta se um remetente fizer dentro de 90 minutos transações que estejam acima de um limite definido para novos destinatários.

Fraude em cartão de crédito

Os hackers roubam números de contas de cartões de crédito, PINs e códigos de segurança para fazer compras não autorizadas.

A mudança global de dinheiro em espécie para pagamentos sem contato em compras essenciais, tais como mercearias, significa que veremos um aumento marcante na fraude em cartão de crédito. Consumidores idosos que podem não estar confortáveis com compras online são particularmente vulneráveis a esse tipo de fraude.

Como os bancos e os comerciantes podem ajudar a prevenir fraudes em cartões de crédito?

- Prestar atenção ao tempo das transações, à velocidade das transações em diferentes comerciantes e locais, e monitorar as regiões mais usadas.

- As transações com apresentação de cartão devem diminuir enquanto as transações sem apresentação de cartão (CNP) aumentam com a quarentena.

- Transações de alto valor têm um risco maior; observe a categoria do comerciante (mercearia, varejista) para ajudar a diferenciar um bom cliente de um fraudador.

- Prestar atenção ao valor e frequências das transações para BINs específicos. Transações de alta velocidade do mesmo BIN podem indicar um ataque BIN ou um lote de cartões que foram comprometidos.

Roubo de identidade

No roubo de identidade, hackers roubam informações pessoais como números de cartões de segurança social e de cartões de identificações emitidos pelo estado e usam essas informações para obter ganhos financeiros pessoais. Existem diversas formas em que o roubo de identidade ocorre, incluindo violações de dados, navegação insegura na internet e roubo de cartão de crédito, para citar algumas.

Como os bancos e os comerciantes podem prevenir roubos de identidade?

- Educar os clientes sobre comportamentos de identidade seguros, tais como nunca carregar cartões de segurança social em carteiras e usar recursos de segurança em dispositivos móveis.

Principais conclusões

Os ataques de fraude aumentarão, enquanto as transações diminuirão durante o isolamento social. Isso significa que o custo de fraude aumentará. Esperamos demissões em massa nas indústrias globais de varejo e serviços. Os fraudadores se aproveitarão do medo; espere ver um aumento em fraudes de emprego. Os fraudadores também usarão táticas de phishing, vishing e smishing para explorar as vítimas e obter acesso às contas. Os bancos e os comerciantes devem conduzir campanhas em grande escala para educar os clientes sobre a probabilidade do aumento de ataques de fraude. Eles também devem revisar as regras e ajustar os níveis de sensibilidade para tipos específicos de fraude.